L’Autrichien AMS propose de racheter Osram pour 4,3 milliards d’euros

Osram ne devrait finalement pas tomber dans l’escarcelle du consortium composé de Bain Capital et du Carlyle Group qui proposait 3,4 milliards d’euros pour racheter le spécialiste allemand de l’éclairage. Le 11 août, AMS, fabricant autrichien de semiconducteurs et de capteurs, a fait une contre-proposition au prix de 38,50 euros par action, soit une valeur d’entreprise d’environ 4,3 milliards d’euros.

Sur la base de cette proposition qui présente, en outre, un projet industriel cohérent, le conseil d’administration et le conseil de surveillance d’Osram ont annoncé le 22 août la signature d’un accord de coopération avec AMS qui ouvre la voie au lancement de l’offre publique d’achat du groupe autrichien. L’offre entièrement en numéraire, devrait être valable jusqu’au début octobre, avec un minimum d’acceptation de 70%.

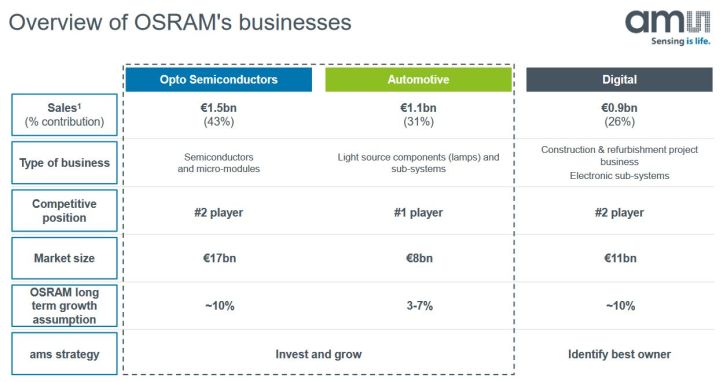

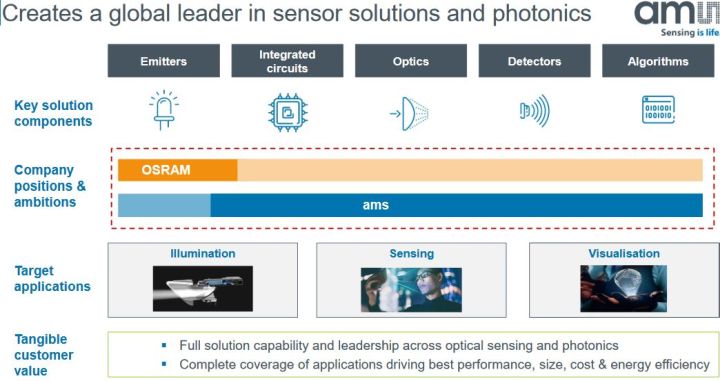

La fusion d’AMS et d’Osram créerait un leader mondial des capteurs et de la photonique avec un chiffre d’affaires d’environ 5 milliards d’euros. Cela permettrait à AMS d’acquérir de nouvelles solutions optiques, d’accélérer la diversification de la composition de ses revenus, d’améliorer son réseau d’unités de production avec des avantages en termes de coût et d’économies, et d’exploiter les forces complémentaires de mise sur le marché des deux sociétés.

AMS prévoit des économies annuelles de plus de 240 millions d’euros découlant des synergies liées à la mise en commun des outils industriels et de l’alignement de divers postes (fonctions centrales, informatique, R&D), ainsi que 60 M€ de synergies de revenus découlant de la mise à profit d’opportunités conjointes de marché. AMS s’attend à ce que la majorité de ces synergies soient réalisées dans les 24 mois suivant la fusion. Pour réaliser ces synergies, l’Autrichien s’attend à engager des coûts d’intégration non récurrents d’env. 400 millions d’euros. À plus long terme, AMS prévoit d’importantes synergies de revenus supplémentaires liées à l’accélération des feuilles de route dans les solutions optiques et photoniques.

Avec l’objectif de créer un leader mondial des solutions de capteurs et de la photonique, la transaction permettrait à AMS d’optimiser son offre de solutions de capteurs et de photonique en termes de performances, de taille, d’efficacité énergétique et de coûts. Cela repose sur la tendance croissante selon laquelle les capteurs et les sources de lumière sont regroupés dans une solution unique, comprenant des circuits intégrés émetteur, chemin optique, récepteur et pilote avec algorithmes intégrés et logiciel de couche d’application.

Osram bénéficierait d’une position de leader sur le marché des LED et EEL haute puissance et infrarouges, complétant ainsi le portefeuille d’émetteurs d’AMS composé de VCSEL et de matrices VCSEL hautes performances. AMS deviendrait un acteur de premier plan sur le marché des semiconducteurs optiques et le seul fournisseur d’une offre complète de solutions pour les nouvelles applications, notamment la détection 3D, l’imagerie industrielle, la conduite assistée et autonome, l’interface homme-machine automobile, l’éclairage numérique automobile, les casques AR/VR grand public et les soins de santé personnels.

AMS estime également que la transaction permettrait de conquérir de nouveaux grands domaines d’innovation, notamment les écrans microLED avec intégration complète capteur-affichage, applicables aux montres intelligentes, aux lunettes AR/VR et aux véhicules automobiles ; la conduite autonome pour les solutions LIDAR avec les offres VSCEL et EEL ; l’éclairage automobile numérique avec projecteurs miniaturisés pour solutions d’éclairage extérieur et intérieur ; l’imagerie de nouvelle génération (lunettes AR/VR, écrans pour l’automobile) et, enfin les applications médicales (bio-détection sur la peau et dans l’oreille basée sur des lasers et des détecteurs, et solutions permettant de relever le défi de la surveillance non invasive de la glycémie).

A court terme, l’opération diversifiera sensiblement la composition du chiffre d’affaires d’AMS en se traduisant par une exposition à 35% de ses revenus sur le marché grand public, à 45% sur le marché automobile et à 20% sur le marché industriel et médical.

La transaction s’appuie sur les récentes dépenses d’investissement importantes des deux sociétés dans des lignes de production. Osram a notamment investi dans de grandes installations à faible coût de main-d’œuvre en Malaisie et en Chine, ce qui complète l’empreinte industrielle d’AMS à Singapour. La combinaison et l’optimisation des capacités de fabrication des deux sociétés devraient se traduire par de meilleurs taux d’utilisation des usines. Plus précisément, AMS a l’intention de consolider toute la production et le développement de LED frontales à Ratisbonne. Cela conduira à une création d’emplois significative ainsi qu’à des investissements continus dans le développement technologique dans la région. En outre, AMS a l’intention de consolider l’assemblage des LED en Asie.

L’accord de coopération avec AMS prévoit donc des engagements pour les employés et les parties essentielles de l’entreprise. AMS s’est également engagé à maintenir les conventions collectives, accords d’entreprise et accords similaires existants. Les régimes de retraite existants doivent également être intégralement conservés. Munich deviendrait co-siège, avec des fonctions centrales globales. Osram continuerait à fonctionner sous son nom actuel et existerait en tant que marque après la prise de contrôle.

Reste maintenant à convaincre les actionnaires d’Osram.

Osram, basée à Munich, est une société de haute technologie dont l’histoire remonte à plus de 110 ans. Principalement axés sur les technologies à base de semiconducteurs, ses produits sont utilisés dans des applications diverses, allant de la réalité virtuelle à la conduite autonome, des smartphones aux solutions d’éclairage intelligentes et connectées dans les bâtiments et les villes. Osram employait environ 26 200 personnes dans le monde à la fin de l’exercice 2018 (clos le 30 septembre) pour un chiffre d’affaires de plus de 3,8 milliards d’euros.

Basée en Autriche, AMS a réalisé un chiffre d’affaires de 1,4 milliard de dollars en 2018. L’entreprise emploie quelque 9000 personnes dans le monde et sert plus de 8000 clients dans le monde entier.

Présentation de l’offre de rachat d’AMS